クレジットカードの数が増えすぎて、管理が難しくなっていませんか?多くの人が、お得なキャンペーンや特典に惹かれてカードを作成しますが、実際には使われないままのカードが増えてしまうことも少なくありません。

今回は、そんな増えすぎたクレジットカードを整理し、生活をシンプルにするための「断捨離」について考えてみましょう。

クレジットカードを断捨離するメリット

クレジットカードの断捨離を考えるようになったのは、複数枚を所有していることにデメリットを感じたからです。

| メリット | デメリット |

|---|---|

| ポイントが貯まりやすい 管理しやすい 持ち物が減る 支払い時考えなくていい | ポイントが分散してしまう 引き落としの管理が大変 財布がパンパン レジ前でテンパる |

クレジットカードを1枚に絞ると、ポイントが集中して貯まりやすくなり、管理もしやすくなります。また、持ち物が減るため、財布のサイズを小さくすることができます。

ポイントが貯まりやすい

使用するクレジットカードを絞ることで、ポイントが貯まりやすくなります。

クレジットカードを用途によって使い分けると、ポイントが分散してしまい貯まりにくくなります。

1ポイントから使えるものはそれでもいいのですが、ポイントを使用するのに一定のポイントを貯める必要があるものもあります。

一定のポイントを貯める必要がある場合、せっかく貯まったポイントも交換条件にたどり着くことができず、失効してしまうリスクが高まります。

クレジットカードを絞ると、ポイントが集中するので無駄なく貯めることがで、管理もしやすくなります。

管理がしやすくなる

複数のクレジットカードを所有すると、ポイントの有効期限や銀行引き落としなど管理することが増えます。

クレジットカードによっては締め日や引き落とし日が異なるため、口座残高の管理が煩雑になります。

銀行引き落としもメイン口座でまとめられると良いのですが、クレジットカードによっては、メイン口座を指定できないものもあります。そうなると残高の心配や資金の移動など無駄が増えてしまします。

断捨離する際も、銀行口座や貯まるポイントなどをチェックし管理をしやすくしましょう。

持ち物が減る

クレジットカードを断捨離することで、持ち物を減らすことができます。

複数のカードを持っていると、それらを収納するために大きな財布が必要になりますが、カードを減らすことで財布自体を小さくすることが可能です。

最近ではキャッシュレス決済の普及もあり、小さい財布への移行することも選択肢の一つです。

財布が小さくなれば、カバンも小さくなり、場合によってはズボンのポケットだけで出歩けるようになるかもしれません。

クレジットカードの断捨離が、日常の持ち物が減るキッカケになるかもしれません。

クレジットカード断捨離のステップ

例えば、Amazonで還元率の高い支払いだと、Amazon cardやJCB card W 、d払いなどがあります。

- 年会費

- ポイント還元率

- 貯まる・交換可能ポイントの種類

- 国際ブランド

- 付帯サービス

このときに、すでに使用する可能性のないものは断捨離候補に入れておきましょう。

上の項目をチェックすることで、使用するシチュエーションの被りが把握できます。

- ネットショッピング

- 光熱費

- スーパーマーケット

- コンビニ

- ドラックストア

- 病院

私は、クレジットカードが利用できるサービスは、積極的にカード払いにしています。

クレジットカードを絞る条件

クレジットカードにはそれぞれ特徴があり、お得に使える場面が違います。

どういった条件に当てはまるクレジットカードが最適解になりうるのか条件を考えてみます。

自分の生活圏内で使用できる場面が多い

想定されるシチュエーションは、ネットショッピング、光熱費、スーパー、コンビニ、ドラックストア、サブスクなどです。

- クレジットカード支払い(JCB・VISA・MasterCardなど)

- 電子マネー決済(iD・QUICPayなど)

- QRコード決済(paypay・d払いなど)

- 電子マネーへのチャージ(nanaco・Suicaなど)

用途が多いとなんとなく安心しますが、使用したことが無いものなどは条件から外しましょう。

また、nanacoやpaypayなど決まったクレジットカードからしかチャージできないものもあるのでチェックが必要です。

例えば、Orico Card THE POINT(オリコカード ザ ポイント)というカードは、クレジットカードにiD・QUICPayの機能が搭載されています。1枚で3つの使い方ができる珍しいクレジットカードです。

ポイントの交換先が自分にあっている

自身の生活圏内で使えるポイントに集約させていくと無駄がなく有効活用できます。

- 楽天経済圏で生活している

- 光熱費など生活費に当てられる

- Amazonポイントに交換できる

など、それぞれ生活の軸を考える必要があります。

現在持ってるクレジットカード

※使用頻度順

- オリコカード→メインカードとして活用中

- 楽天カード

- dカードゴールド

- JCB CARD W

- P-one Wiz

- エポスカード

- リクルートカード

- Joshinカード

- Life CARD→解約検討

オリコカード

メインカード→継続

長年支払いを集約させて使っているため変更する手間がかかりすぎるのも要因

溜まったポイントは交換先多数、私は基本Amazonで消費

2024年8月追記

かつてのメイン断捨離候補へ

楽天カード

楽天証券と組合させて使用中→継続

積立をクレジットカードで行っている

現在は、プレミアムカード所有のためSPU9倍だが、期間限定ポイントをもらっても…って感じ

楽天市場が使いにくい印象、改善はされたように思うが購入ページが1つにまとまっているAmazonが比較する手間が減って単純に楽!

dカードゴールド

ドコモの携帯代金+光回線の支払い→考え中

ゴールドカード紐付けによるポイント10倍中

支払いは別のカードにしようか思案

dカードゴールド豆知識

- ゴールドカードとdアカウントを紐付けるだけでポイント10倍

- 支払いの有無は問わない

- 1回線あたり130円安くなる(2年縛りと同じ値段になる)

JCB CARD W

副業関係の支払いに使用中→継続

サーバー、ドメインなどの固定費を支払い中

雑貨(Oki Doki ランド経由でAmazonなど)

P-one Wiz

私用、お小遣い用→継続

支払いに対して1%値引いて請求される

現金を減らしたくない究極の選択!

更に最大0.5%のTポイント付与

2024年8月追記

断捨離候補へ

- 1%引きカード

- 好きだった

エポスカード

ゴールドへの招待まで使うか断捨離するか考えている

ゴールドになってしまえば、指定店でのポイント3倍はでかい

ポイントを貯めたとしても、使いみちとしてAmazonギフトかなぁ

dポイントへ移行は1000ポイント貯めるのは大変そう

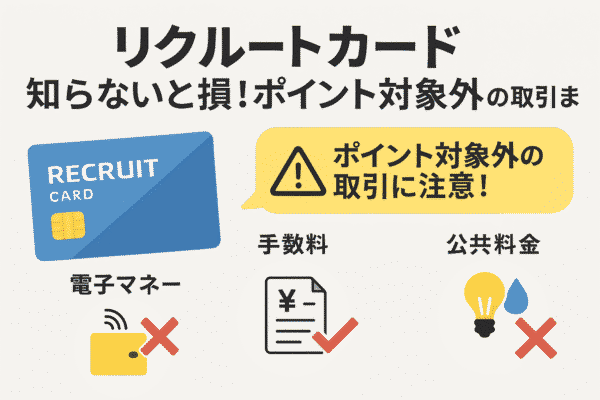

リクルートカード

チャージ用のみに使用(ICOCA・nanaco)

1.2%の還元率は魅力的だが、Pontaポイントを貯めていなかったので、設定だけしてほぼ放置

Pontaポイントを貯めてdポイントに移行するのが良さそう

→100ポイント以上で移行可能(手数料なし)

Joshinカード【使用条件固定】

使用の頻度すら少ないが、家電買うときは使用する

Joshinの高額買い物をJoshinカードで支配うと保証期間延長

J-WESTカード【使用条件固定】

使用頻度は少ないが帰省の際、電車のチケットが割安になる

最近は、レンタカーが多いため使用タイミングがない

年会費無料条件の年1回の使用が煩わしく思ってきている

ライフカード

断捨離対象

誕生月ならポイント3倍だが、誕生月だけ使い分けるのは面倒

使い分けれるこまめな方には向いているかも

私の場合、誕生月だけの使用では、ポイントが分散してしまうことがリスク

クレジットカード解約時の注意点

- 一度に多くのカードを解約すると、クレジットヒストリーに影響を与える可能性があります。解約は慎重に行い、年会費のかからないカードは、一旦使用しない状態で様子を見てみるのがいいです。

- 解約後は、カードを細かく切断し、個人情報が漏洩しないように注意して処分しましょう。

終わりに

いくつかのクレジットカードを使ってみて、合うカード合わないカードがあることがわかった

ちまたで高還元と話題になっていても自分の性格や生活環境(使用するお店)によって満足度が違う

私の場合、手間をどれだけ減らせるかというところが重要だと感じた

例えば、オリコカード

支払い方法がiD・QUICPayが両対応、溜まったポイントの交換先の選択肢も多い

面倒なことが増えれば、管理が難しくなりポイント分散・ポイント失効の原因となる

現状、それぞれ役割を持たせてしまっていてる為、

クレジットカードを減らしたいのに減らせない状態に陥ってしまっていました

今後は、生活用2枚(オリコ・楽天)にしぼりたいと考えています

まとめ

クレジットカードの断捨離は、ポイントの集中管理や引き落としの簡素化、持ち物の削減といったメリットをもたらします。所有カードをリストアップし、利用シーンや年会費、ポイントの交換先を確認することで、自分にとって最適なカードを選び出すことができます。これにより、日常生活の利便性が向上し、無駄な出費を抑えることが可能です。断捨離を通じて、よりスマートなクレジットカードの活用を目指しましょう。